注:笔者在《辽宁大学学报(哲学社会科学版)》2021年第4期发表了《中国地方政府债务:特征事实、潜在风险与化解策略》。笔者的一位老师在读后发过来一些问题,我们对此进行了回答。由于这些问题具有较强的普遍性,我们把问题和回答发出来与读者共享。

1、表中的分类依然成立否?

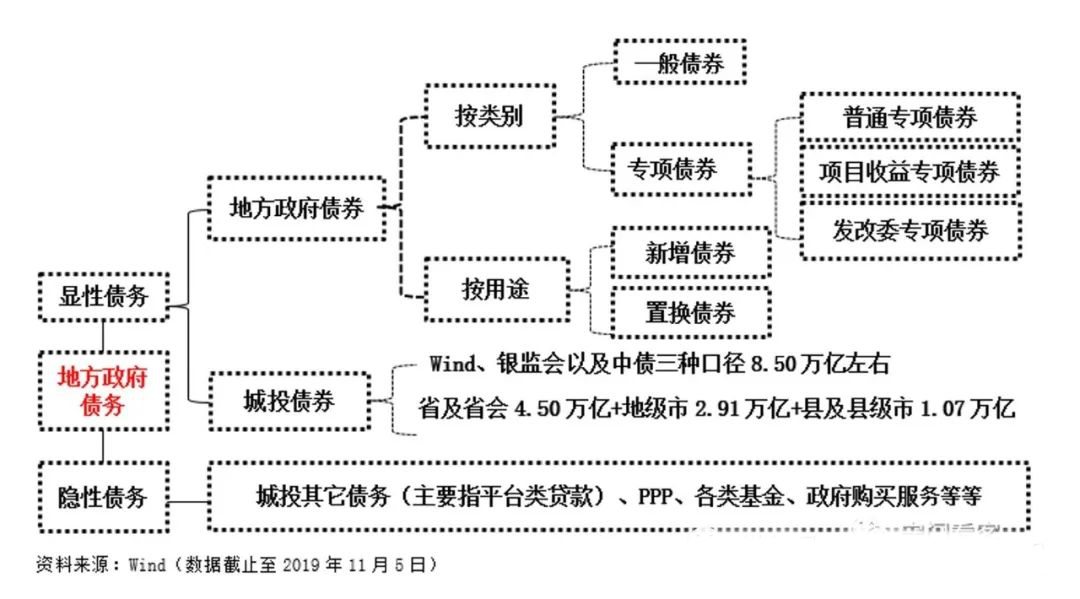

笔者认为,上图不应将城投债划入地方政府显性债务。

目前有关地方政府显性债务、隐性债务的分类,众说纷纭。笔者是从中央推行地方政府债务“显性化”政策的角度来区分的。显性债务是纳入地方政府预算管理的债务,也称法定债务(表内),目前地方政府公布的债务率,其分子就是地方政府债务——其中绝大部分是地方政府债券(一般债券和专项债券),有极小一部分是“非政府债券形式存量政府债务”。(笔者在文中算显性债务率的时候,使用地方政府债券代替地方政府债务,得到的结果稍微谨慎一些。)

根据国务院《关于加强地方政府性债务管理的意见》(国发〔2014〕43号),地方政府依据2013年政府性债务审计结果,将存量债务纳入预算管理;“建立规范的地方政府举债融资机制”,也即发行一般债券和专项债券,统称地方政府债券;“或有债务确需地方政府或其部门、单位依法承担偿债责任的,偿债资金要纳入相应预算管理”;“政府与社会资本合作项目中的财政补贴等支出按性质纳入相应政府预算管理”;“地方政府不得通过企事业单位等举借债务”。

此外,上述提到的审计结果中,纳入地方政府预算的债务,在2018年已经基本由地方政府债券置换完毕。但笔者也提到,审计结果有可能有遗漏,而且地方变相举债行为时有发生,这些摸不清楚的债务(包括城投债券、城投非标债务等),目前划到隐性债务中可能更合理。

2015年之后,凡不属于地方政府债务[地方政府债券+非政府债券形式存量政府债务(或有债务+财政补贴等债务)]的部分,由于不体现在地方政府资产负债表内,按性质来讲,都不能算作地方政府显性债务。因此,上图不应将城投债划入地方政府显性债务。

2、地方政府债务余额(一般+专项)目前是多少?26万亿?

截至2021年9月末,全国地方政府债务余额289584亿元。其中,一般债务136181亿元,专项债务153403亿元;政府债券287837亿元(一般债券+专项债券,笔者注),非政府债券形式存量政府债务1747亿元。

3、城投债余额是多少?11.8万亿?

截至2020年底,Wind数据库口径下的城投债余额为10.67万亿元。截至2021年6月30日,发债城投平台存量债余额为12.13万亿元。截至2021年8月30日,Wind数据库口径下的城投债余额为12.3万亿元。

迄今为止,存在过多个城投债统计口径,例如银监会口径、中债口径、券商第三方口径等。最常被引用的Wind城投债数据早期使用的是银监会口径,近几年据说采用了中债口径,但有人指出Wind数据存在如下问题:1)将非融资平台债券计为城投债;2)遗漏了600多家已发债的城投公司(2018年底的情况)。

4、“地方融资平台债务中政府负有偿还责任的部分已经达到4.08万亿元(毛振华,2020)。” 什么部分有偿还义务、什么部分没有?

《国务院办公厅关于做好地方政府性债务审计工作的通知》(国办发明电〔2011〕6号)将地方政府性债务划分为三类:

第一类是政府负有偿还责任的债务,即由政府或政府部门等单位举借,以财政资金偿还的债务;

第二类是政府负有担保责任的或有债务,即由非财政资金偿还,地方政府提供直接或间接担保形成的或有债务,债务人出现偿债困难时,地方政府要承担连带责任;

第三类是其他相关债务,即由相关企事业等单位自行举借用于公益性项目,以单位或项目自身收入偿还的债务,地方政府既未提供担保,也不负有任何法律偿还责任,但当债务人出现偿债困难时,政府可能需给予一定救助。

笔者认为,地方融资平台的债务中与上述第二类、第三类有关的债务应属于地方政府有偿还义务的部分。

5、影子银行贷款业务是否对应于地方融资平台借款需求?影子银行业务是否已经入表,从而消失了?

2008年以后,为应对国际金融危机的冲击,货币政策由趋紧转向适度宽松,并取消了对金融机构信贷规模的硬性约束。随着房地产价格快速上涨和地方政府融资平台风险积累,货币政策开始收紧,在这一背景下,为规避宏观调控和监管,银行将资产大量移到表外。影子银行因此迅速增长,“银信合作”业务急剧膨胀,信托成为影子银行业务的主要通道方之一。银行利用理财资金购买信托公司的信托计划,信托计划再以信托贷款方式投向房地产行业和地方政府融资平台。由此可见,影子银行贷款业务部分对应于地方融资平台借款需求。

2021年3月银保监会负责人称,2020年我国影子银行规模较历史峰值(2017年历史峰值100.4万亿元,笔者注)压降约20万亿元,由此可知2020年影子银行规模约80万亿元。

近几年,影子银行风险正在逐步化解,影子银行“入表”过程还在进行中。按照银保监会课题组的说法,“(影子银行)非信贷资产开始计提资本和拨备,计提水平逐年上升;减值准备与资产余额的比例由2017年初的0.62%提升至2019年底的1.93%,与贷款拨备率3.46%的差距不断缩小;影子银行资本占用不足的问题也有所缓解,表内风险加权资产平均密度从2017年初的52.07%上升了4个百分点,2019年末达到56.07%。

6、“地方政府债务余额由一般债务余额与专项债务余额组成”,城投债不在此列吧?

城投债不在此列。从官方角度看,法定地方政府债务余额由“一般债务、专项债务、或有债务”(如“国务院2014年43号文”中提到的)组成,其中或有债务比较少。

还有一种划分,如前文提到的,从目前债务数据公布方式可以看出,地方政府债务中绝大部分是以地方政府债券(一般债券和专项债券)形式存在的,有极小一部分是“非政府债券形式存量政府债务”。

7、到2020年末,我国地方政府性债务余额已经增加到近26万亿元。政府性中的性字应该去掉吧?26万亿元中不包括城投债吧?

是的,感谢您的指正,此处准确表述应为“地方政府债务余额”。根据国办《关于印发地方政府性债务风险应急处置预案的通知》(国办函〔2016〕88号),“地方政府性债务”应包含“地方政府债券、非政府债券形式的存量政府债务、存量或有债务和新发生的违法违规担保债务”。而“地方政府债务”主要指其中的前两项。

截至2020年12月末,全国地方政府债务余额256615亿元。其中,一般债务127395亿元,专项债务129220亿元;政府债券254864亿元(一般债券+专项债券,笔者注),非政府债券形式存量政府债务1751亿元。

近26万亿元债务中,有1751亿以“非政府债券形式债务”形式存在,这部分债务很难说与城投公司完全无关,但是认定为了政府债务,因此应不属于严格意义上的城投债。

8、“只有在债务出现违约的情况下,地方财政才可能承担部分责任。因此,如果把所有融资平台债务都算作政府隐性债务,实际上会夸大地方政府的隐性债务率”确实如此,(1)是否可以根据各国经验和有关法律,确定一个比例?(2)“所有融资平台债务”主要是指城投债吧?

(1)确实如您所言,确定一个比例,把融资平台债务(城投有息债务)折算成地方政府隐性债务,是一个可行的选择。笔者在文中援引的方法,即根据各地显性债务率的高低对折算系数进行10%、15%、20%的赋值,折算系数最大为20%,依据的是2013年《全国政府性债务审计结果》中提到的,“2007年以来,各年度全国政府负有担保责任的债务和可能承担一定救助责任的债务当年偿还本金中,由财政资金实际偿还的比率最高分别为19.13%和14.64%”。当然,笔者折算比例的选取,还是稍微有些粗略。

(2)“所有融资平台债务”,并非主要是指城投债。城投债被称为融资平台标准化业务。相比之下,通过银行贷款、产业基金、融资租赁、信托和PPP(政府与社会资本合作)等方式举的债,被称为非标准化业务(非标),其中银行贷款占主要部分;城投债和非标业务,合称城投有息债务(“所有融资平台债务”)。2015年后,城投债年发行量开始超越非标增量成为融资平台主要融资方式,但从存量结构看,非标业务仍占主要地位,例如笔者文中援引的数据——2020年末城投有息债务合计约37.2万亿元(不含西藏、新疆),与此同时城投债余额不过10.67万亿元。经验研究认为,相对于城投债,地方融资平台的非公开发行债务(非标业务)对企业投资的挤出效应更强。

9、“在纳入地方融资平台债务之后,绝大部分地区的全口径地方政府债务率都显著上升了”主要是城投债吧?

这里指的是城投有息债务(含城投债)。如前所述,从存量结构看,地方融资平台债务(城投有息债务)中主要是非标业务(银行贷款、产业基金、融资租赁、信托和PPP等方式举的债),城投债占一小部分。

10、尽管城投公司的总资产回报率很低,却不得不承担过高的融资利率。过高的融资成本成为地方政府债务快速攀升的重要原因之一。为什么不能把利息率降下来呢?

城投债的收益率(融资成本)与总资产回报率(ROA)不匹配,前者较高。一个解释是城投公司总资产回报率(ROA)不会对城投债的信用利差产生显著影响(罗荣华等,2016),相比之下,宏观经济环境的变化等可能对城投债信用利差的影响更大。政府隐性担保对城投债利率的影响依赖于当地经济状况,当经济状况不理想时,隐性担保无法通过改善投资者对债券未来违约风险的预期,也就无法降低城投债的融资成本;相反,随着经济状况改善,隐性担保有利于降低债券利率(汪莉等,2015)。

城投债的收益率是城投公司发债的融资成本。融资成本过高,说明信用利差过高。影响信用利差的因素,除了上述宏观经济波动,还有违约风险、信用风险、流动性风险等。政府隐性担保有可能增加了地方融资平台债券的风险(韩鹏飞等,2015),具体而言,政府注入的流动性低的资产在某种程度上虚增了城投公司的融资能力;地方政府违规为城投公司出具承诺保函,或使用高估的抵押物价值等方式帮助其取得资金;获得资金后变相挪用。凡此种种,都将增加投资者风险。即便投资者知道城投债信用评级水分大,但历史上城投债天然获得的政府隐性担保,仍使投资者产生了“地方政府最终会兜底”的幻觉,进而使投资者的行为多少有铤而走险的味道,在这种情况下,地方政府也倾向于过度举债,由城投公司产生的债务只会快速攀升。

此处笔者想表达的是,隐性担保下城投公司相对过高的融资成本,这种胶着的状况,使得城投公司产生的债务不得不快速攀升。破解之法恐怕在于,彻底打破政府隐性担保,打破投资者的兜底幻觉,将城投债转化为市政债,使城投债收益率与其自身盈利能力(ROA)相适应。这样就实现了利息率的下降。

11、 “正是由于城投公司承担了部分的政府职能(韩鹏飞等,2015),即便其回报率低于融资成本,也能在政府的隐性担保下获得融资。”隐性担保包括付息吗?

政府隐性担保主要是帮助城投公司取得资金,常见的形式有:政府将市政道路、公园等公益性资产和储备土地以资本金形式向城投公司注资、出具承诺函或宽慰函为城投公司举借债务提供便利等。

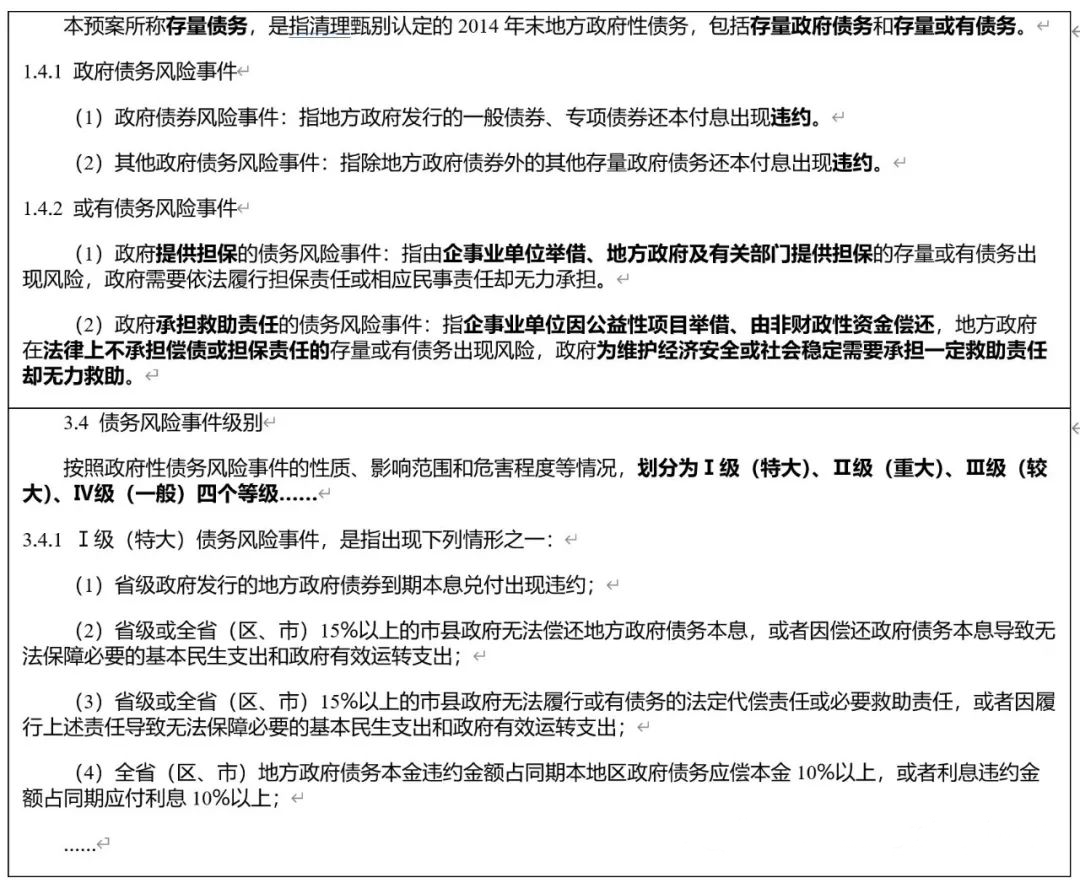

但是如果真有隐性债务违约事件发生,不能排除地方政府对“或有债务的法定代偿责任”,代偿的内容应该就是债务本息。这一点我们从2016年国办发布的《地方政府性债务风险应急处置预案》中看出:地方政府性债务风险事件,是指地方政府已经或者可能无法按期支付政府债务本息,或者无力履行或有债务法定代偿责任,容易引发财政金融风险,需要采取应急处置措施予以应对的事件。此外,从前述第4个问题的回答中可以看出,地方政府对“负有担保责任的或有债务”,是要承担连带责任的。

12、 “这种预算软约束使得城投公司能以高利率发行债券,并持续挤出市场化主体的融资份额。”高利息率不就是贷款方考虑到违约的可能性吗?或者你想强调城投公司敢于高息借钱,反正政府兜底?

如前所述,在近年来经济下行背景下,政府隐性担保不仅很难修复投资者预期、降低城投债的融资成本,甚至有可能增加地方融资平台债券的风险,进而增加信用利差,抬高城投债利息率。

以往,说城投债是地方政府基础设施建设的融资工具,并不为过。高利息率是城投公司融资时面对的既定价格。城投公司不得不借钱,不得不付高利息,因为地方政府不得不提供基本的公共服务。

13、产业债指什么?

产业债指的是去掉了城投债部分之后剩下的公司信用债。

14、中国宏观杠杆率高,归根结底是公共部门,尤其是广义政府部门杠杆率高,而地方政府隐性债务对其贡献相当明显。这个结论似可推敲。国有企业债务到底应算做公司债务还是政府债务?两种债务从公司法、债务清偿、利息率等方面看应该是有很大不同的吧。

笔者认为,由于国有企业自身性质特殊,其债务因此可以有不同层面的理解。从公司角度理解,国企债务应当算作公司债务。政府债务也可以有广义与狭义、显性与隐性、法定与非法定等分类方法。从国企与政府关系角度看,把国企债务归为广义政府部门债务,应不过分。

15、有观点认为,应该放手让地方政府债务违约。是否可以设定一个标准,让贵州城投债之类的违约?

2016年国办发布的《地方政府性债务风险应急处置预案》中曾给出了当时地方政府性债务风险处置细则,摘录一小部分内容如下:

可以看出,先前对于存量债务的违约处置,是有明确的分类实施标准的。但上述内容针对的是2014年债务审计结果中覆盖到的存量债务,可能已经过时。

近年来,地方融资平台债务隐性化,防范化解地方政府隐性债务风险成为当务之急。2018年8月中央印发《关于防范化解地方政府隐性债务风险的意见》(中发〔2018〕27号)、中办、国办发出《关于印发〈地方政府隐性债务问责办法〉的通知》(中办发〔2018〕46号),但可惜的是,我们无法看到这两份不公开文件的内容,想必里面涉及到了违约处置的标准。

16、对于剩余的地方政府债务是指什么?

这里指的是,去掉“为提供纯粹公共产品产生的债务”之后的所有隐性债务。

下一篇:平台公司从“形整”到“神整”